Elektronische Rechnung

(beta)

Elektronische Rechnung

(beta) Elektronische Rechnung

(beta)

Elektronische Rechnung

(beta)Ab 01.01.2025 ist es Unternehmen durch § 14 UStG gesetzlich vorgeschrieben, Rechnungen an andere Unternehmen in elektronischer Form zu erteilen. Das betrifft also auch Rechtsanwälte, soweit es sich beim Mandanten nicht um Verbraucher handelt.

Eine Beta-Version der

elektronischen Rechnung ist seit Update 5.30.3 im Programm entalten, nach einigen

Bugfixes jetzt Version 5.30.5.

Vor dem Einsatz empfiehlt sich eine

Validierung.

Bis zum 31.12.2026 gilt eine Übergangsfrist für Rechnungen im PDF-Format.

Eine elektronische Rechnung kann als selbständige Programmfunktion oder durch den entsprechenden Button im Rechnungsfenster erstellt werden. Vorausgesetzt wird eine im betreffenden Konto enthaltene Rechnungsbuchung.

Das Auslesen empfangener Elektronischer Rechnungen im XML-Format wird nicht unterstützt. Dazu gibt es im Netz z.B. den o.a. Quba-Viewer und eine Fülle weiterer Tools (googeln).

Name, Adresse, Bankverbindung und E-Mail zum Rechnungsabsender ergeben sich aus dem Adresseintrag des

Unternehmens,

auf welches die

Rechnung gebucht wurde.

Diesen Adresseintrag erreicht man zuverlässig über Einstellungen > Unternehmen > konfigurieren > Adressen. Es ist also wichtig, dass an dieser Stelle die richtige Adresse angegeben ist. Wenn die Adresse auch anderweitig, z.B. als Mitarbeiter, verwendet wird, sollte für das Unternehmen besser eine gesonderte Adresse verwendet werden.

Postleitzahl und Ort von Absender und Empfänger der Rechnung müssen in der elektronischen Rechnung jeweils getrennt angegeben werden. Zu diesem Zweck ist es erforderlich, dass das Adressfeld PLZOrt mit der 5-stelligen Postleitzahl anfängt, ohne vorangestellte Landeskennung.

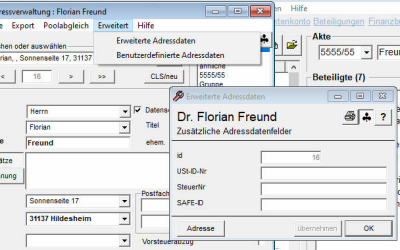

Umsatzsteuer-ID-Nummer und Steuernummer ergeben sich aus den "erweiterten Adressdaten".

Manche Daten, z.B. Steuernumern, sind unter "erweiterte Adressdaten" anzugeben (Adressfenster, Menü "erweitert")

Name, Adresse und E-Mail werden dem Adresseintrag zu der ausgewählten Beteiligung u. Rechnung des Adressaten entnommen.

Auch hier ist es erforderlich, dass das Adressfeld PLZOrt mit der 5-stelligen Postleitzahl anfängt, ohne vorangestellte Landeskennung

Datum, Nummer und Endbetrag der Rechnung ergibt sich aus der im Beteiligtenkonto gebuchten Position.

Damit die elektronische Rechnung erstellt werden kann, muss der gebuchte Betrag identisch sein mit dem Endbetrag der im Rechnungsfenster gespeicherten Rechnung.

Ausgegeben werden die im Rechnungsfenster vorhandenen Buchungszeilen.

Ist keine Rechnung gebucht oder der Endbetrag nicht mit der gebuchten Rechnung identisch, erfolgt eine Fehlermeldung.

Verwendet wird die im Rechnungsfenster ausgewählte Umsatzsteuerkatogorie.

Beim Update werden die Umsatzsteuerkategorien werden durch eine Spalte "eRg" ergänzt, in der die für die eRechnung steuerlichen Katagorien zu hinterlegen sind (siehe Codeliste hier). Die Kategorie von Kleinunternehmen i.S.v. § 19 UStG ist mit "Z" anzugeben.

In der neuen Spalte eRg muss die für die eRechnung steuerlichen Katagorie angegeben sein, siehe hier.

Um eine Rechnung im XML-Format zu erstellen, ist die Programmfunktion "elektronische Rechnung" auszuführen oder der entsprechende Button im Rechnungsfenster zu klicken.

Es erscheint vorab eine Übersicht der zu speichernden Daten.

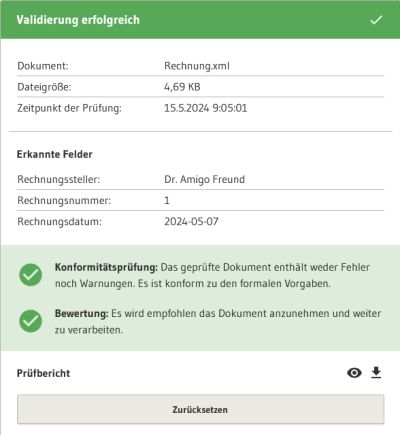

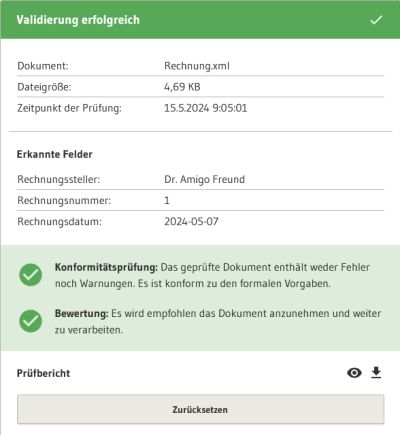

Die formale Gültigkeit der Datei kann mit einem E-Rechnungs-Validator geprüft werden (siehe Bild rechts oben), mit detailliertem Prüfbericht.

Anwaltliche Rechnungen enthalten häufig auch durchlaufende Posten wie Auslagen und Fremdgelder. Diese können (noch?) nicht vollständig abgebildet werden.

Vorschüsse werden (aufgrund der bestehenden Vorgaben) nicht einzeln angegeben, sondern erscheinen mit ihrem Gesamtbetrag ("prepaid"), ggf. zusammen mit Fremdgeldeingängen.

Im Interesse der der Transparenz empfiehlt es sich, die Rechnung auch im PDF-Format zu übermitteln, um alle Positionen vollständig abzubilden.

| Impressum |

a-jur-Kanzleisoftware |